生前贈与の活用例

証券総合口座(MRF)を通じた贈与

贈与は、銀行から銀行への振り込みか、現金を渡す方法をイメージされる方も多いかと思いますが、当社証券口座内でのMRFを利用した贈与も可能です。

また、祖父母や父母から、子や孫にMRFを贈与することにより、子や孫がNISAや特定口座等で運用することも容易となります。

贈与資金のご入金

贈与者の銀行口座から証券口座へご入金ください。(自動的にMRFが買い付けられます)

![]()

贈与契約書の作成

贈与契約書等を作成し、お取引店舗にご提出ください。

贈与契約書のひな形は当社でもご用意しておりますが、必ずしも当ひな形をご利用いただく必要はございません。

なお、受贈者の口座開設等がお済みでない場合は、別途受贈者のMRF、特定口座、NISA口座等の開設手続きが必要です。

![]()

MRFの口座移管

贈与者のMRFから受贈者のMRFへの移管手続きを当社で行います。

![]()

NISA口座や特定口座で買付

受贈者からのご指示により、NISAや特定口座での証券をご購入いただいた際、買付代金は受贈したMRFから資金を充当いたします。

上場株式の贈与

現金だけでなく、保有する上場株式を贈与することもできます。

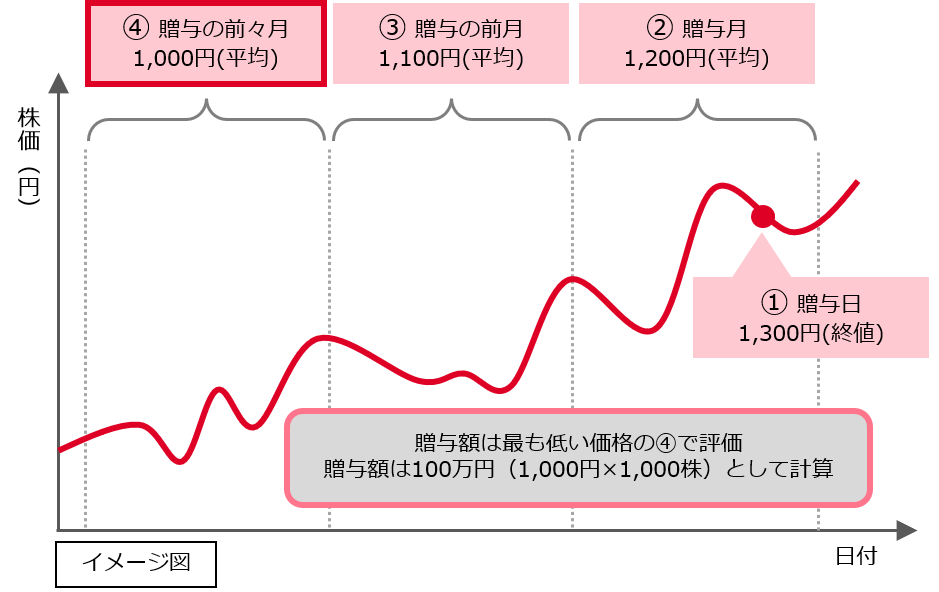

贈与した株式の評価額は、次の1~4までの価格のうち最も低い価格となります。

- 課税時期(贈与した日)の終値

- 課税時期の属する月の毎日の終値の平均額

- 課税時期の属する月の前月の毎日の終値の平均額

- 課税時期の属する月の前々月の毎日の終値の平均額

贈与を行うタイミングで株価が値上がりしていても、過去の評価額をもって贈与税が計算されます。

イメージ:株式130万円相当(株価1,300円×1,000株)を贈与する場合

相続税対策として株式を贈与する場合は、今後株価が値上がりしそうな銘柄から贈与することが効果的です。

ただし、相続が発生し財産を取得した場合、被相続人から相続開始前7年以内に贈与によって取得した財産がある時は、その財産も相続税の課税財産に加算されますので、早めの相続対策で生前贈与を行うことが有効と言えるでしょう。

※ご注意(必ずお読みください)

- 当ページは、当社のサービスおよび手続き、相続制度・贈与制度の概要等を説明するためのものであり、投資勧誘を目的とするものではありません。

- 当ページは、当社が信頼できると判断した2025年4月現在の資料・情報等に基づき作成しておりますが、記載内容の正確性・完全性を保証しているものではありません。また、今後の法改正等により内容が変更されることがあります。当ページの利用により当サイトご利用者がいかなる損害を受けた場合であっても、当社はこれに係わる一切の責任を負いかねますので、あらかじめご了承ください。

- 当ページの記載内容は、一般的な取扱いを記載したものであるため、全てのお客さまの状況に適合して対応可能となるものではございませんのでご留意ください。

- 税制に関する税務リスクは、当サイトご利用者自身が負担することになります。具体的な税務上のご質問等につきましては、税理士等の専門家にご相談ください。

贈与契約書について

- 当社でご用意しております贈与契約書(ひな形)を必ずしもご利用いただく必要はございません。

- 当社がご提供する贈与契約書は贈与契約の有効性を保証するものではございません。贈与者または受贈者に意思能力がない場合等、贈与者と受贈者との間で贈与契約の有効性が問題となっても、当社は責任を負いかねますのでご留意ください。

手数料およびリスクについて

当社Webサイトに記載の金融商品等にご投資いただく際には、各金融商品等に所定の手数料や諸経費等をご負担いただく場合があります。また、各金融商品等には価格の変動等による損失を生じるおそれがあります。各ページに掲載された各金融商品等へのご投資にかかる手数料等およびリスクについては、手数料およびリスクについての重要な注意事項のページをお開きいただき、よくお読みください。

なお、当該金融商品の取引契約をされる場合、当サイト記載の注意事項のほか、その金融商品の「契約締結前交付書面」(もしくは目論見書)または「上場有価証券等書面」等の内容を十分にお読みいただき、ご理解いただいたうえでご契約ください。